印紙税とは、領収書や契約書に課税される税金のことをいいます。

領収書や契約書に収入印紙を貼ることにより、納税します。

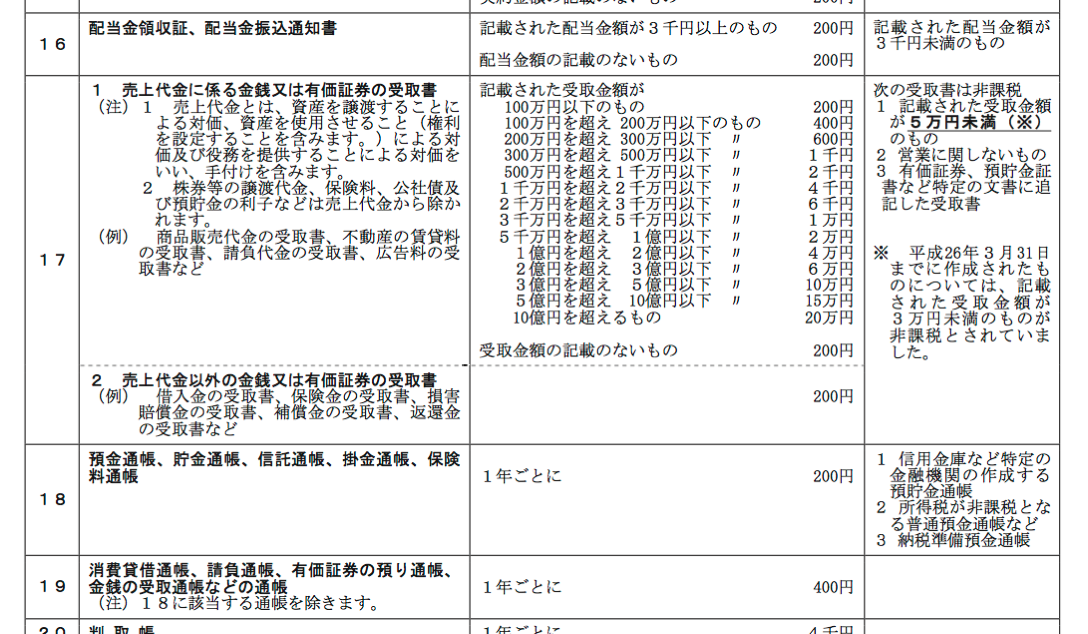

課税の対象となる全20種類の文書については、次の印紙税額一覧表をご参照ください。

※いずれも国税庁のホームページより

今回は、領収書にかかる印紙税、言いかえますと、領収書に貼らなくていはいけない収入印紙についてみていきます。

領収書・レシートは印紙税額一覧表のどれにあてはまる?

領収書やレシートは、印紙税額一覧表の中の、「第17号文書」というものになります。

一覧表の「17」番がそれにあたります。

収入印紙の金額は?

売上代金の金額により、領収書に貼る印紙の額は、次のように変わってきます。

- 5万円未満・・・非課税。印紙の貼り付けは不要です。

- 5万円以上、100万円以下・・・200円

- 100万円超、200万円以下・・・400円(以下省略)

領収書に消費税の額がわかるように記載されているときは、消費税の額をのぞいた金額で、判定をおこないます。

例えば、次のような記載がある場合には、税抜きの価格で、印紙税の額の判定をします。

- 税込52,920円、うち消費税3,920円

- 税抜49,000円、消費税3,920円、合計52,920円

このように、消費税額を明記することにより、印紙税の節税にもなります。

印紙を貼らなくてもよい場合

5万円未満の売上のほか、「営業に関しないもの」とされる業種の領収書などには、印紙の貼り付けは不要です。

医師、歯科医師、公認会計士、税理士などは、「営業に関しないもの」とされており、彼らが発行する領収書は、印紙税が非課税となります。

なぜなのか・・・印紙税、奥が深い!

印紙を貼り忘れた場合

領収書を渡した相手に税務調査が入り、印紙が貼られていないことが発覚!

その場合は、本来貼るべき印紙の金額の3倍の罰金(過怠税(かたいぜい)といいます)が徴収されます。

しかもこの過怠税、法人税の計算上、会社の経費になりません。

印紙には消印が必要

領収書などに貼り付けた印紙には、消印を押さなくてはなりません。

印紙と領収書にまたがって、押印します。

押す位置に特に決まりはありません。

領収書を発行する人の認印で大丈夫です。

サインでもOKですが、鉛筆などの消せてしまうものはNGです。

消印がないと印紙を貼ったものとみなされないので、忘れないように!

間違って印紙を貼ってしまった場合

納税地の所轄税務署にて、還付の手続きが可能です。

誤って納付した印紙税の還付(国税庁のホームページより)

印紙税の節税

ちりも積もれば山となる!

クレジットカードで支払ってもらう

クレジット払いの領収書には印紙は不要です。

紙の領収書を発行しない

紙の文書を発行しなければ、そもそも印紙税は発生しません。

相手先がOKならば、メール本文やPDFでの領収書発行に切り替えましょう。

消費税を別途明記する

先ほども書きましたが、消費税を別途記載するようにして、印紙税の判定に使う売上代金を小さくしましょう。

[template id=”186″]

税理士、東京。自由、DIY、シンプル。音楽と地下鉄。

独立・起業・スモールビジネス、ベッドルームから始めよう。

「ちゃんとする」で「いい感じ」を「もっといい感じ」にする税理士です。