どのようなものがあるでしょうか?

代表的なものは、以下の5つとなります。

- 所得税

- 住民税

- 事業税

- 消費税

- 源泉所得税

また、広い意味での税金としては、国民健康保険、国民年金もそうでしょう。

その他、自動車をお持ちであれば、自動車税・軽自動車税、

家・マンションをお持ちであれば、固定資産税がかかってきます。

ここでは、サラリーマン時代とは勝手が違うであろう、1〜5について説明します。

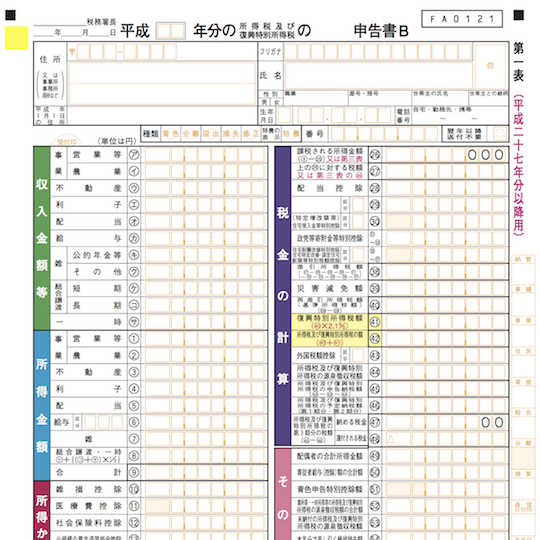

所得税

確定申告書の提出期限

1/1〜12/31の1年間分の所得(もうけ)と、それにかかる所得税の金額を計算し、確定申告書を税務署に提出します。

確定申告書は、その翌年の2/16〜3/15の間に提出しなければなりません。

平成28年(2016年)分の確定申告書であれば、提出期限は、平成29年(2017年)3月15日となります。

所得税の納付期限

所得税が発生した場合の納付期限は、確定申告書と同じく、3/15となります。

振替納税(銀行引落)の申請をすれば、納付期限は4/20となり、1ヶ月程度延びます。資金繰り等の面からも、納付期限が延びることは、メリットとなるでしょう。

口座振替依頼書を、確定申告書の提出期限と同じく、3/15までに所轄の税務署か、口座振替を希望する銀行に提出すれば、振替納税の手続きは完了です。1度出せば、変更等ない限り、翌年以降の提出は不要です。

住民税

住民税の申告

上記の所得税の確定申告書を提出すれば、住民税の納付書はお住まいの各市区町村より、自動的に送られてきます。

所得税の確定申告書が、住民税の申告書を兼ねています。よって、住民税単体での申告は不要です。

住民税の納付期限

サラリーマン時代は、毎月の給与から住民税が天引きされていたと思います。

フリーランス・個人事業主となると、住民税の計算方法は変わらないのですが、納付期限が変わります。

納期限は、6月末、8月末、10月末、1月末となり、1年間分の住民税を年4回に分けて支払うことになります。

前年の所得を元に計算されるため、前年の所得が多く、今年が少ない場合など、その金額はかなりのインパクトとなります。

税率も10%となっており、小さくありません。

独立時の資金繰りを考える場合は、住民税の金額も是非考慮に入れて下さい。

事業税

事業税の申告

事業税も住民税と同様、所得税の確定申告書を提出していれば、申告の必要はありません。

事業税の納付期限

8月末と11月末が、納期限となります。

都道府県税事務所より、納付書が自動的に送られてきます。

290万円の年間控除額があるため、開業の翌年から事業税を納付する方は少ないかも知れません。

消費税

前々年と前年の売上高により、「その年の納税義務があるかないか」を判定します。

開業1年目は、前年・前々年の売上高は0ですので、消費税の納税義務はありません。

ちなみに、消費税の申告期限と納付期限ですが、所得税とは異なり、3/31となります。

また、消費税においても、所得税同様、振替納税制度があり、納付期限は延びて、4/25となります。

源泉所得税

従業員を雇った場合、その従業員から預かった源泉所得税を納付しなければなりません。

納付期限は、翌月10日となります。

所轄の税務署に申請書を提出することにより、毎月の納付ではなく、年2回(7/10、1/20)の納付に変更することができます。

毎月の納付は事務的にも負担感がありますし、納付が遅れると罰金が付くこともあります。

小規模な事業者については、年2回納付の申請は、しておくべきでしょう。

もちろん、従業員を雇っていないフリーランス・個人事業主の方には、不要です。

最後に

わたくし事ですが、風邪が長引いております。

日頃あまり口にすることのない飴玉が欠かせません。

今の風邪は咳だけ残って長引く、とかかりつけの医師も言っていました。

皆様、お気を付け下さい。

[template id=”186″]

税理士、東京。自由、DIY、シンプル。音楽と地下鉄。

独立・起業・スモールビジネス、ベッドルームから始めよう。

「ちゃんとする」で「いい感じ」を「もっといい感じ」にする税理士です。